1

Tin tức tiền điện tử / BlackRock nhận thức được rằng RWA là ‘cơ hội tỷ đô’: Kinto

« on: May 20, 2024, 01:53:03 PM »

Sự tập trung của thị trường tiền điện tử vào token hóa tài sản trong thế giới thực (RWA) đã đạt được động lực trong suốt năm 2024 và nhiều thực thể trong ngành tài chính truyền thống (TradFi) cũng đang tích hợp blockchain và token hóa tài sản vào danh mục đầu tư của họ.

Victor Sanchez và Alan Keegan, các đồng sáng lập dự án blockchain tập trung vào RWA Kinto, đã chia sẻ về tiềm năng thị trường của RWA được token hóa, các yếu tố đằng sau sự tăng trưởng nhanh chóng của RWA và lý do tại sao “các tổ chức lớn” như BlackRock đang lạc quan về loại tài sản này.

Về yếu tố thúc đẩy sự tăng trưởng nhanh chóng của RWA trong năm nay, Sanchez cho rằng loại tài sản này có những lợi thế rõ ràng đang thu hút sự quan tâm rộng rãi: loại bỏ trung gian (và chi phí của họ), thị trường 24/7 cực kỳ thanh khoản và hiệu quả cũng như sổ cái minh bạch.

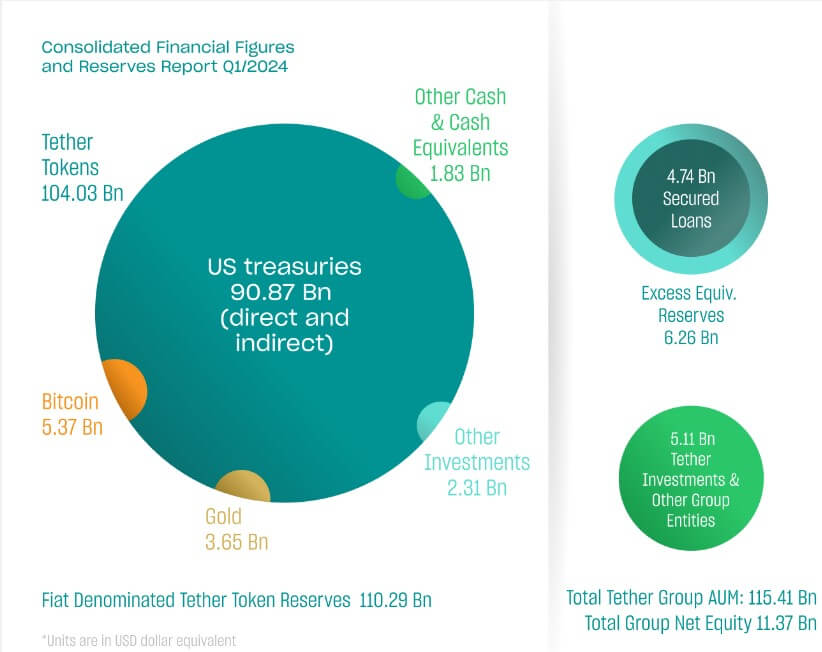

Sanchez nhận định RWA là một cơ hội trị giá hàng nghìn tỷ đô la và các tổ chức lớn nhận thức được rằng công nghệ blockchain có thể tăng từ 0 lên 100 trong một thị trường tăng trưởng duy nhất, đó là lý do tại sao BlackRock trở nên lạc quan về RWA.

Nhận xét về loại thanh khoản được RWA mở khóa, Keegan cho rằng khả năng chuyển tài sản trên toàn cầu, 24/7, với thanh toán ngay trong ngày là một lợi ích to lớn mà blockchain mang lại khi vượt qua các rào cản pháp lý về việc sử dụng RWA để chuyển chứng khoán.

Tuy nhiên, khả năng thực hiện bất kỳ giao dịch nào một cách trung lập và phi trung gian giúp việc thực hiện các loại giao dịch khác nhau trở nên dễ dàng và tiết kiệm chi phí hơn. Điều này có nghĩa là việc vay mượn được thế chấp vượt mức, tách lợi nhuận, yêu cầu tài sản thế chấp khi có nợ xấu và thậm chí phát hành stablecoin được chốt bằng đô la dưới dạng thanh khoản đối với tài sản thế chấp ở mức gần 100% LTV (Loan-to-Value)* có thể được tự động hóa chỉ bằng một cú nhấp chuột hoặc được kích hoạt dựa trên các điều kiện cụ thể.

Sanchez cho biết RWA phải đối mặt với một vấn đề đặc biệt về tính thanh khoản và khả năng sử dụng. Thị trường tăng và giảm gần đây nhất đã chứng minh cho các tổ chức thấy rằng đối với một số loại giao dịch, cơ sở hạ tầng DeFi hoạt động trơn tru hơn so với các lựa chọn thay thế truyền thống ngay cả trong điều kiện thị trường khắc nghiệt – chẳng hạn như cung cấp thanh khoản thụ động và cho vay thế chấp vượt mức.

Ông nhấn mạnh mặc dù đã được token hóa, hầu hết các RWA ngày nay đều không thể sử dụng được cho bất kỳ hoạt động onchain nào trong số này.

Về sự khác biệt giữa DeFi và RWA, Sanchez cho rằng dù có nhưng ranh giới đang bắt đầu mờ dần, và đó là một điều tốt. Nhiều RWA bắt đầu được token hóa ngày nay là những sản phẩm được quản lý chặt chẽ trong thế giới thực với các yêu cầu nghiêm ngặt đối với đối tác.

“Trong lịch sử, RWA đã thiếu một khía cạnh quan trọng của DeFi: khả năng kết hợp. Chúng tôi đang khắc phục điều đó.”

“Cho đến nay, RWA yêu cầu khung tuân thủ, hệ thống KYC của riêng họ, v.v. Về cơ bản, họ đang kiểm soát bạn là ai, bạn sở hữu những gì và bạn có thể gửi nó cho ai. Ngay cả đối với trường hợp sử dụng rất giống nhau trên các DApp hoặc giao thức khác nhau, bạn cần phải thực hiện quy trình của họ và họ không “giao tiếp với nhau.””

“Đây là lý do tại sao mô hình trừu tượng hóa phù hợp là KYC ở cấp độ L2 để mọi người đều tuân theo cùng một bộ quy tắc và khả năng, cho phép RWA tự do lưu chuyển, soạn thảo và hơn thế nữa.”

Cả hai đồng sáng lập đều nhất trí rằng trong bất kỳ mạng nào, không quan trọng là L1 hay L2, người dùng có thể tự do gửi bất cứ thứ gì cho bất kỳ ai, 24/7. Đó là lời hứa của tiền điện tử và nó rất tuyệt vời trong 99,9% trường hợp.

Tuy nhiên, trong môi trường tuân thủ cần biết chính xác ai gửi cho bạn cái gì và tại sao, điều này thực sự trở thành cơn ác mộng về việc tuân thủ của đối tác.

“Trong các cuộc trò chuyện của chúng tôi với TradFi, vấn đề đối tác này là một trong những lý do được trích dẫn nhiều nhất, tiếp theo là tính bảo mật và khả năng sử dụng.”

*LTV (Loan-to-Value) là tỷ lệ giữa khoản vay và giá trị của tài sản mà khoản vay đó được bảo đảm. Tỷ lệ này thường được sử dụng trong ngành tài chính, đặc biệt là trong lĩnh vực cho vay thế chấp và vay mua xe, để đánh giá mức độ rủi ro của khoản vay.

Victor Sanchez và Alan Keegan, các đồng sáng lập dự án blockchain tập trung vào RWA Kinto, đã chia sẻ về tiềm năng thị trường của RWA được token hóa, các yếu tố đằng sau sự tăng trưởng nhanh chóng của RWA và lý do tại sao “các tổ chức lớn” như BlackRock đang lạc quan về loại tài sản này.

Về yếu tố thúc đẩy sự tăng trưởng nhanh chóng của RWA trong năm nay, Sanchez cho rằng loại tài sản này có những lợi thế rõ ràng đang thu hút sự quan tâm rộng rãi: loại bỏ trung gian (và chi phí của họ), thị trường 24/7 cực kỳ thanh khoản và hiệu quả cũng như sổ cái minh bạch.

Các sản phẩm Kho bạc Hoa Kỳ được token hóa tăng 782% vào năm 2023, trị giá hơn 931 triệu USD tính đến ngày 1 tháng 2. Nguồn: CoinGecko

Sanchez nhận định RWA là một cơ hội trị giá hàng nghìn tỷ đô la và các tổ chức lớn nhận thức được rằng công nghệ blockchain có thể tăng từ 0 lên 100 trong một thị trường tăng trưởng duy nhất, đó là lý do tại sao BlackRock trở nên lạc quan về RWA.

Tổng vốn hóa thị trường của RWA. Nguồn: Galaxy Research

Nhận xét về loại thanh khoản được RWA mở khóa, Keegan cho rằng khả năng chuyển tài sản trên toàn cầu, 24/7, với thanh toán ngay trong ngày là một lợi ích to lớn mà blockchain mang lại khi vượt qua các rào cản pháp lý về việc sử dụng RWA để chuyển chứng khoán.

Tuy nhiên, khả năng thực hiện bất kỳ giao dịch nào một cách trung lập và phi trung gian giúp việc thực hiện các loại giao dịch khác nhau trở nên dễ dàng và tiết kiệm chi phí hơn. Điều này có nghĩa là việc vay mượn được thế chấp vượt mức, tách lợi nhuận, yêu cầu tài sản thế chấp khi có nợ xấu và thậm chí phát hành stablecoin được chốt bằng đô la dưới dạng thanh khoản đối với tài sản thế chấp ở mức gần 100% LTV (Loan-to-Value)* có thể được tự động hóa chỉ bằng một cú nhấp chuột hoặc được kích hoạt dựa trên các điều kiện cụ thể.

Sanchez cho biết RWA phải đối mặt với một vấn đề đặc biệt về tính thanh khoản và khả năng sử dụng. Thị trường tăng và giảm gần đây nhất đã chứng minh cho các tổ chức thấy rằng đối với một số loại giao dịch, cơ sở hạ tầng DeFi hoạt động trơn tru hơn so với các lựa chọn thay thế truyền thống ngay cả trong điều kiện thị trường khắc nghiệt – chẳng hạn như cung cấp thanh khoản thụ động và cho vay thế chấp vượt mức.

Ông nhấn mạnh mặc dù đã được token hóa, hầu hết các RWA ngày nay đều không thể sử dụng được cho bất kỳ hoạt động onchain nào trong số này.

Về sự khác biệt giữa DeFi và RWA, Sanchez cho rằng dù có nhưng ranh giới đang bắt đầu mờ dần, và đó là một điều tốt. Nhiều RWA bắt đầu được token hóa ngày nay là những sản phẩm được quản lý chặt chẽ trong thế giới thực với các yêu cầu nghiêm ngặt đối với đối tác.

“Trong lịch sử, RWA đã thiếu một khía cạnh quan trọng của DeFi: khả năng kết hợp. Chúng tôi đang khắc phục điều đó.”

“Cho đến nay, RWA yêu cầu khung tuân thủ, hệ thống KYC của riêng họ, v.v. Về cơ bản, họ đang kiểm soát bạn là ai, bạn sở hữu những gì và bạn có thể gửi nó cho ai. Ngay cả đối với trường hợp sử dụng rất giống nhau trên các DApp hoặc giao thức khác nhau, bạn cần phải thực hiện quy trình của họ và họ không “giao tiếp với nhau.””

“Đây là lý do tại sao mô hình trừu tượng hóa phù hợp là KYC ở cấp độ L2 để mọi người đều tuân theo cùng một bộ quy tắc và khả năng, cho phép RWA tự do lưu chuyển, soạn thảo và hơn thế nữa.”

Cách RWA thu hẹp khoảng cách giữa TradFi và Defi. Nguồn: Binance Research

Cả hai đồng sáng lập đều nhất trí rằng trong bất kỳ mạng nào, không quan trọng là L1 hay L2, người dùng có thể tự do gửi bất cứ thứ gì cho bất kỳ ai, 24/7. Đó là lời hứa của tiền điện tử và nó rất tuyệt vời trong 99,9% trường hợp.

Tuy nhiên, trong môi trường tuân thủ cần biết chính xác ai gửi cho bạn cái gì và tại sao, điều này thực sự trở thành cơn ác mộng về việc tuân thủ của đối tác.

“Trong các cuộc trò chuyện của chúng tôi với TradFi, vấn đề đối tác này là một trong những lý do được trích dẫn nhiều nhất, tiếp theo là tính bảo mật và khả năng sử dụng.”

*LTV (Loan-to-Value) là tỷ lệ giữa khoản vay và giá trị của tài sản mà khoản vay đó được bảo đảm. Tỷ lệ này thường được sử dụng trong ngành tài chính, đặc biệt là trong lĩnh vực cho vay thế chấp và vay mua xe, để đánh giá mức độ rủi ro của khoản vay.

Latest news:

Latest news:

Shop

Shop