Cơn sốt restaking tiền điện tử đang lan rộng từ Ethereum đến Solana, mở ra cơ hội kiếm tiền cho các nhà đầu tư và thu hút những người chơi lớn như Jito và một số team mới.

Ethereum và Solana đều là các blockchain PoS, có nghĩa là mạng của họ được cộng đồng các nhà vận hành phi tập trung bảo mật, thường được gọi là trình xác thực. Cụ thể, trình xác thực cam kết hoặc “stake” ETH hoặc SOL tương ứng để nhận phần thưởng tài chính.

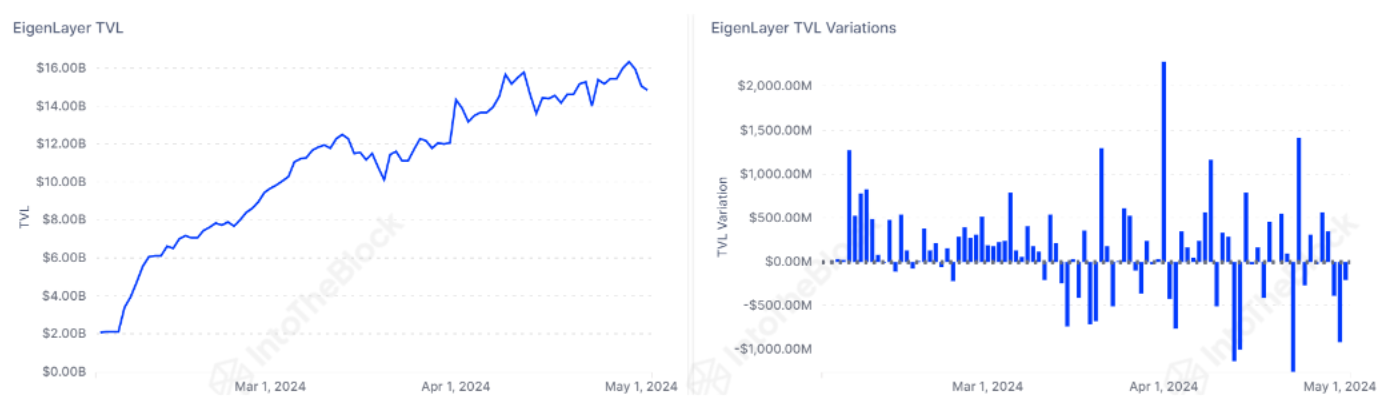

Startup trị giá hàng tỷ đô la của không gian tiền điện tử EigenLayer đã áp dụng khái niệm niềm tin này và tận dụng nó theo đúng nghĩa đen với restaking. Giờ đây, các nhà đầu tư có thể stake các token ETH nhàn rỗi của họ để bảo mật hầu hết mọi thứ (và nhận thêm một số lợi nhuận trong quá trình này). Theo đó, EigenLayer đã huy động được 15 tỷ đô la vốn ETH trong vòng chưa đầy một năm.

Cuộc chơi tương tự sẽ xuất hiện trong hệ sinh thái Solana vào những tuần và tháng tới.

Bốn người quen thuộc với vấn đề này tiết lộ dự án cơ sở hạ tầng Jito trên Solana đang xây dựng dịch vụ restaking. Tuy chưa công bố chính thức, chương trình được thiết lập để cạnh tranh với một loạt các công ty đang cố gắng tái tạo sự thành công của EigenLayer bên ngoài hệ sinh thái Ethereum.

Lucas Bruder, CEO của Jito Labs, cho biết:

“Hiện tại có rất nhiều sự cường điệu xoay quanh restaking. Nó giống như một cơn sốt vàng”.

Restaking trên Solana còn non trẻ đến mức các nhà phát triển giao thức lớn và thậm chí cả những người trong cuộc có ảnh hưởng tại Solana Foundation cho biết họ vẫn chưa nghiên cứu kỹ về các công ty đang cố gắng đưa restaking vào phạm vi của họ.

Tuy nhiên, một cuộc điều tra đã phát hiện ra hơn 6 team đang âm thầm xây dựng restaking trên Solana. Một số đang bám sát thiết kế cốt lõi của EigenLayer: một cơ chế cho nhiều giao thức tiền điện tử khác nhau để chia sẻ tính bảo mật kinh tế của token gốc trong blockchain này.

Theo nhiều cuộc phỏng vấn với các team xây dựng cơ sở hạ tầng đó, phía nhà đầu tư đánh giá nó và startup sử dụng cho thấy công nghệ nhỏ giọt của Ethereum đang được mô phỏng lại cho Solana như thế nào. Tuy nhiên, những người nghi ngờ lo ngại restaking sẽ mang lại ít lợi ích cho Solana và gây bấp bên tài chính.

Restaking của Solana chưa tạo được làn sóng lớn. Jito cạnh tranh với hai công ty không có nhiều danh tiếng đang huy động vốn từ các công ty đầu tư mạo hiểm (như Solayer Labs và Cambrian), một team lấy Cosmos làm trung tâm có hệ thống đã hoạt động (Picasso) và ít nhất hai team hackathon (DePHY và Repl). Tất cả họ đều háo hức đón làn sóng restaking Solana nếu có.

Restaking ra đờiRestaking là câu trả lời mới nhất cho câu hỏi bảo mật cốt lõi của mọi thứ trong tiền điện tử: cách sử dụng các cuộc chơi kinh tế để bảo vệ hệ thống máy tính phi tập trung.

Trình xác thực kiếm được tiền như một phần thưởng và stake của họ hoạt động giống như tài sản thế chấp: Nếu trình xác thực cố gắng nói dối blockchain, một phần stake sẽ bị mạng thu hồi (hoặc “slashing”).

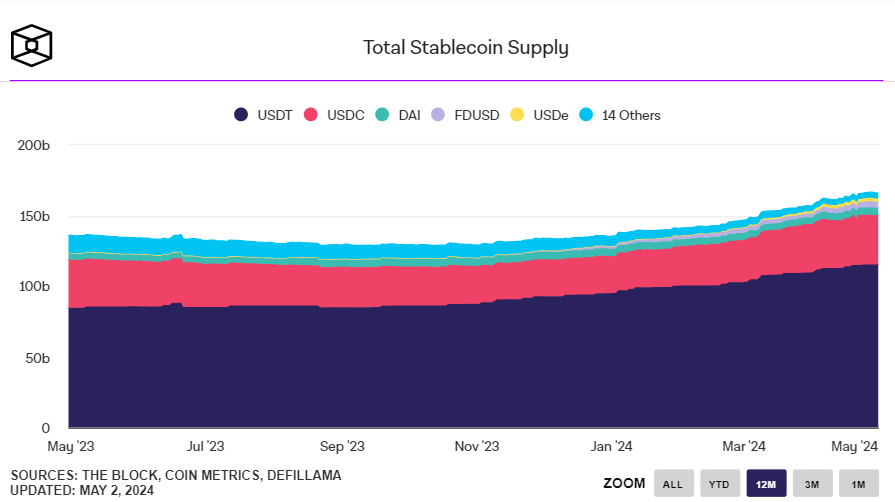

Tóm lại, chi phí cho việc tấn công hệ thống gần bằng số tiền stake vào việc phòng thủ. Đó là lý do tại sao Ethereum được coi là rất an toàn: có hơn 100 tỷ đô la ETH đã stake. Solana cũng được đánh giá cao một phần nhờ số stake khổng lồ trị giá 42 tỷ đô la.

Restaking hứa hẹn sẽ áp dụng cuộc chơi kinh tế này vào hầu hết mọi thứ, tận dụng số lượng staking lớn trên các giao thức hiện tại để giúp bảo mật dịch vụ blockchain mới nổi. Thay vì 100 dự án được bảo mật riêng biệt, chẳng hạn như 1 tỷ đô la cho mỗi dự án, thông qua restaking tất cả chúng đều có thể được 100 tỷ đô la bảo vệ chung.

Trong khi các hệ thống restaking của EigenLayer chủ yếu mang lại lợi ích cho các giải pháp mở rộng quy mô Ethereum – gọi là blockchain layer 2 xây dựng trên Ethereum và được thiết kế để tăng cường khả năng của mạng – các kế hoạch restaking được xây dựng cho Solana thường tập trung vào các ứng dụng. Điều đó một phần là do Solana không bị coi là phân mảnh như Ethereum vì nó không phụ thuộc vào một loạt các blockchain layer 2.

Nhà xây dựng Nicholas Deng của thí sinh hackathon DePHY đã huy động được 2 triệu đô la vào tháng 1 cho biết restaking có thể mang lại “bảo mật tốt hơn cho các ứng dụng”.

Công ty đầu tư mạo hiểm lớn Multicoin Capital – một trong những tên tuổi có ảnh hưởng nhất trong hệ sinh thái Solana với các khoản đầu tư vào nhiều giao thức, bao gồm cả chính mạng – tỏ ra nghi ngờ. Trong một cuộc phỏng vấn, Đối tác quản lý Tushar Jain cho biết anh vẫn chưa thấy vấn đề thương mại mà restaking có thể giải quyết được.

“Điều mà theo đúng nghĩa đen là chưa có nhà phát triển nào đến gặp chúng tôi và nói rằng “bạn biết tại sao người dùng không sử dụng sản phẩm của tôi không? Đó là vì không có đủ bả mật kinh tế hỗ trợ cho sự đồng thuận đằng sau giao thức của tôi””.

Đi đầu trong lĩnh vựcKế hoạch restaking của Jito vẫn chưa rõ ràng. Công ty đằng sau client (máy khách) phổ biến rộng rãi này chưa công khai cam kết tham gia cuộc chơi restaking. Bruder từ chối bình luận về kế hoạch của mình ngoài việc nói rằng Jito đang “suy nghĩ rất nhiều về nó”.

Tuy nhiên, tiết lộ này đã đặt Jito vào một vị trí vững chắc để sớm thống trị bối cảnh restaking trên Solana. Jito có danh tiếng mạnh mẽ trong số các giao thức và trình xác thực, có hơn 73% tỷ lệ stake hoặc tỷ lệ token SOL được cam kết bảo mật blockchain Solana, chạy trên các trình xác thực sử dụng công nghệ Jito. Đợt phân phối token JTO vào tháng 12 đã khởi đầu cho đợt airdrop của hệ sinh thái Solana đang diễn ra rầm rộ. Điều này đã khiến nó trở thành một cái tên quen thuộc đối với airdrop farmer mà có thể hiểu là nhóm những staker và restaker.

Một team DeFi quen thuộc với kế hoạch này cho biết tầm nhìn vẫn chưa được công bố của Jito về restaking bao gồm các tài sản SPL (tương đương với token ERC-20 của Ethereum trên Solana).

“Tôi tin vào bảo mật kinh tế của Solana. Nhưng tôi cũng tin rằng token quản trị từ các giao thức cũng có thể được sử dụng cho bảo mật kinh tế”.

Rất nhiều nhà đầu tư tin tưởng vào Jito. Hai nhà đầu tư mạo hiểm yêu cầu giấu tên cho biết Jito “có cơ hội tốt nhất hiện nay” vì team của họ rất quen thuộc với kiến trúc của Solana và cộng đồng Solana. Một trong những VC cho biết:

“Có rất nhiều sự hoài nghi trong cộng đồng về việc các team không phải Solana có thể thực hiện được điều này”.

CambrianNhà sáng lập Cambrian Gennady Evstratov nói rằng team 7 người đang hoàn tất việc gây quỹ 2,5 triệu đô la. Ba nhà đầu tư cho biết mức định giá là khoảng 25 triệu đô la.

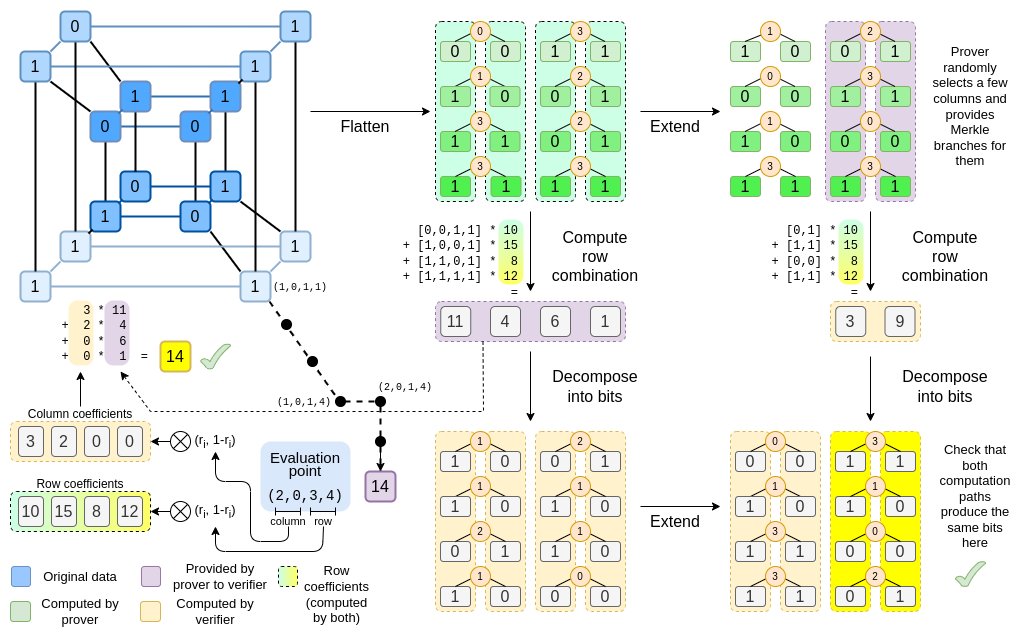

Cambrian tìm cách dành cho Solana những gì EigenLayer dành cho Ethereum: một layer bảo mật sử dụng restaking để hỗ trợ tất cả các loại “phần mềm trung gian” không xảy ra trên chain chính. Bản giới thiệu từ tháng 2 đề xuất các trường hợp sử dụng bao gồm tính toán off-chain và xử lý bằng chứng zero-knowledge (ZK).

“Tôi không phủ nhận chúng tôi lấy cảm hứng rất nhiều từ mô hình EigenLayer, nhưng chúng tôi còn hơn thế nữa”, bao gồm cả layer tính toán. Anh so sánh Cambrian với Amazon Web Services “phi tập trung”. “Nó có thể được sử dụng để tạo ra nhiều dịch vụ sẵn có nhằm phục vụ như một layer tính toán và bảo mật cho các phần khác nhau của hệ sinh thái”.

Quan điểm của Cambrian về hệ sinh thái Solana

Anh cho biết trong vòng vài tuần nữa, Cambrian sẽ mở testnet của mình. Anh đang theo dõi chặt chẽ đối thủ cạnh tranh Solayer Labs, công ty mà anh ước tính đang chậm hơn so với Cambrian về mặt công nghệ.

Solayer LabsCho dù đó là trường hợp khó để nói. Giống như hầu hết các teams, Solayer Labs vẫn chưa ra mắt – chưa nói đến việc cung cấp cơ sở code nguồn mở của nó.

Ba nhà đầu tư mạo hiểm quen thuộc với vấn đề này cho biết công ty 2 tháng tuổi do Delaware thành lập đang tìm cách huy động 8 triệu đô la với mức định giá 80 triệu đô la trong vòng hạt giống do Hack VC dẫn đầu. Hack VC cũng đã đầu tư vào EigenLayer.

Rachel Chu của Solayer Labs nói rằng startup này sắp huy động được 10 triệu đô la, với một tấm séc đến từ Anatoly Ykovenko, một trong những nhà sáng lập và lãnh đạo của Solana. Sự tham gia của anh ấy là một dấu hiệu ủng hộ đối với một team không có nguồn gốc sâu xa từ Solana. Chu trước đây là nhà phát triển cốt lõi tại sàn giao dịch phi tập trung SushiSwap dựa trên Ethereum, trong khi đối tác kinh doanh của cô là Jason Lee đã xây dựng dịch vụ ví Ethereum MPCvault.

“Cuối cùng, vấn đề chúng tôi đang cố gắng giải quyết là mở rộng quy mô Solana”.

Một bài đăng trên blog ngày 8/4 đã phác thảo kế hoạch của Solayer Labs nhằm xây dựng “mạng lưới app-chain được bảo mật thông qua khả năng thực thi và bảo mật kinh tế của Solana” mà người dùng sẽ có thể tùy chỉnh môi trường của họ:

“Các nhà xây dựng ứng dụng trên quy mô lớn muốn nhiều giao dịch hơn mỗi giây, ít cạnh tranh hơn đối với không gian block, phí thấp hơn và tính kinh tế tổng hợp mà hoạt động kinh doanh của họ tạo ra. Solana có các tính năng ngăn xếp dọc cao cấp. Đồng thời, chúng tôi sẽ có các chiến lược khác nhau hướng tới các giải pháp mở rộng quy mô sáng tạo để phân phối khối lượng công việc một cách hiệu quả”.

Chu cho biết Shared Validator Network sắp tới của Solayer có thể bao gồm các Actively Validated Services (AVS) để bảo mật cơ sở hạ tầng Solana. Cô nói:

“Các AVS ban đầu mà chúng tôi rất hào hứng là các chiến lược MEV, tính toán phân tán và mạng oracle”.

Kế hoạch chi tiết của công ty yêu cầu ít nhất 4 AVS thử nghiệm tập trung vào MEV, bao gồm một AVS sẽ đấu giá “quyền trích xuất MEV” và một AVS khác sẽ giám sát không gian MEV. Tài liệu cũng phác thảo “cụm GPU phi tập trung” và AVS sẽ giao nhiệm vụ cho các nhà vận hành node với trình tự giao dịch, cùng với các đề xuất khác.

PicassoPicasso bắt đầu xây dựng cơ chế restaking từ nửa năm trước và mở sản phẩm hoạt động duy nhất của Solana vào đầu tháng này. Nhà điều hành Henry Love tuyên bố Picasso “có thể đi trước Cambrian và Solayer Labs ít nhất 12 đến 18 tháng”.

Con đường restaking của Picasso có chút lạc hậu. Thay vì bắt đầu xây dựng một nền tảng tổng quát mà qua đó bất kỳ ai cũng có thể bảo mật mọi thứ, trước tiên, họ tìm cách bảo mật phần công nghệ của riêng mình: cầu nối với Solana cùng gia phả với các blockchain hệ Cosmos (ATOM).

EigenLayer nói với Picasso rằng họ đang giới hạn hệ thống của mình ở Ethereum, vì vậy công ty bắt đầu xây dựng trung tâm restaking và AVS của riêng mình. Nhiều restaker đã gửi SOL trị giá 8 triệu đô la và một số token staking thanh khoản tính đến thời điểm viết bài.

Theo Love, kế hoạch của anh là mở trung tâm staking của Picasso cho các team và nhà xây dựng khác muốn bảo mật các công cụ tiền điện tử của họ trên Solana.

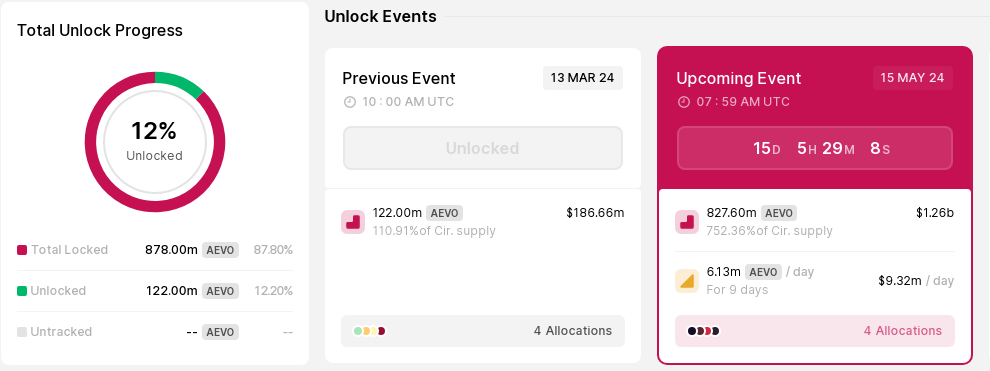

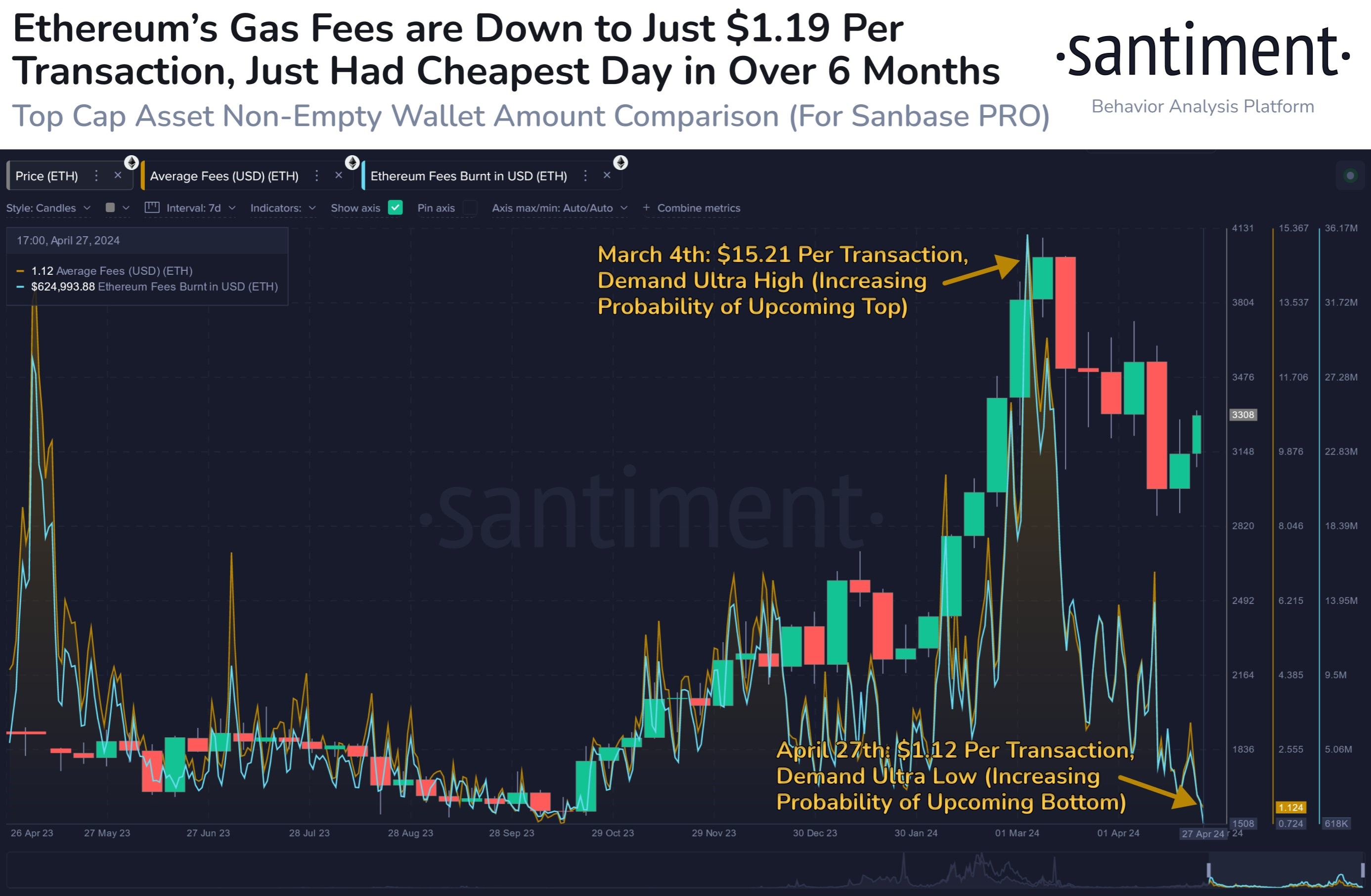

Các chương trình tích điểmNgoài staking, cuộc đua kinh tế nổi bật nhất của tiền điện tử là người chơi không ngừng tìm kiếm lợi nhuận. Các trader đang kiên quyết săn lùng các tuyến vốn mang lại lợi nhuận cao để nhồi nhét token của họ. Những thợ săn airdrop trong hệ sinh thái EigenLayer tin rằng số điểm họ tích lũy được thông qua restaking một ngày nào đó sẽ cấp cho họ token – một nguồn lợi nhuận khác. Mô hình này được thiết lập để diễn ra một lần nữa trên Solana.

“Người chiến thắng không được bất cứ điều gì ngoại trừ lợi suất”, Love nói về trận chiến sắp tới giữa các giao thức restaking trên Solana. Team của anh tại Picasso đang chạy một chương trình phần thưởng game hóa thông qua giao diện Mantis nhằm tăng lợi nhuận cho người chiến thắng.

Evstratov cho biết Cambrian có kế hoạch chạy chương trình tích điểm và phát hành token sau khi mạng restaking của họ ra mắt vào cuối quý hai hoặc đầu quý ba.

Solayer Labs đang thực hiện chương trình tính điểm nhiều giai đoạn của riêng mình. Như được mô tả trong tài liệu, những người đến sớm sẽ có được lợi thế đáng kinh ngạc so với những người đến sau. Những người gửi tiền trong giai đoạn đầu tiên của Solayer (được đưa vào whitelist dành cho “những người ủng hộ sớm nhất của chúng tôi”) sẽ có hai tuần để gửi số tiền họ muốn với số điểm gấp ba lần so với các vòng sau. Các vòng sau đó sẽ có giới hạn về tổng giá trị bị khóa (TVL) và hệ số nhân điểm nhỏ hơn.

Jito không muốn truyền cảm hứng cho cùng thợ săn airdrop tính toán giống như những dự án khác. Họ đã airdrop token JTO vào năm ngoái.

“Khi bữa tiệc kết thúc – khi lượng phát hành lạm phát và token được trao dưới dạng điểm hoặc bất cứ thứ gì – bạn cần tìm kiếm những địa điểm có doanh thu thực và giá trị gia tăng thực. Và phần đó sẽ quay trở lại với những restaker sẽ xác định nền tảng nào có nhiều restaker nhất”, Love nói.

Sự hoài nghi về restakingNhưng sự hoài nghi sâu sắc vẫn tồn tại trên hệ sinh thái Solana. Ryan Connor của Blockworks Research cho biết, sự phụ thuộc của Ethereum vào các mạng layer 2 để hoạt động và cơ sở tài sản đã stake khổng lồ của họ khiến restaking trở nên đặc biệt hữu ích ở đó. Anh coi Ethereum như một blockchain “module”, thực hiện một nhiệm vụ trong khi có đầu ra những thứ khác cho layer 2 – điều khiến nó thích hợp để restaking, vì pool tài sản dùng chung có thể là cách duy nhất để bảo mật phạm vi rộng lớn của các dự án cơ sở hạ tầng kết nối với nhau.

Trong khi đó, Solana là một blockchain “tích hợp” cố gắng thực hiện mọi thứ ở một nơi. Anh nói trong tin nhắn Telegram:

“Không nói là không có nhu cầu trên Solana, chỉ là nhu cầu ít hơn nhiều so với Ethereum và các hệ thống module khác” để sử dụng tính năng restaking.

Những người phản đối lo sợ restaking là quả bom hẹn giờ mới nhất của tiền điện tử – một sự tái lập niềm tin chắc chắn sẽ sụp đổ.

Họ chỉ ra bóng ma của rủi ro lây lan: ý tưởng là nếu một nhà vận hành bị AVS slashing (phạt), tác động có thể lan truyền trên toàn bộ hệ sinh thái staking, làm cạn kiệt giá trị của toàn bộ restaking pool và hậu quả là cắt giảm bảo mật của mọi AVS khác.

Ngoài ra, có thêm rủi ro từ các dịch vụ “restaking thanh khoản” – các trung gian nhận tiền gửi từ người dùng, restake chúng vào EigenLayer hoặc các nền tảng tương đương và cung cấp biên nhận, được gọi là “token restaking thanh khoản” (LRT), có thể được giao dịch trong tài chính phi tập trung để kiếm được lợi nhuận lớn hơn nữa .

Với sự gia tăng của LRT, nỗi lo sợ về thảm họa hàng loạt thậm chí còn lớn hơn: Nếu các giao thức bắt đầu tận dụng niềm tin của mọi người bằng cách cho phép họ stake SOL, các token staking thanh khoản và cả token restaking thanh khoản, thì diện tích bề mặt cho một cuộc khủng hoảng tái cơ cấu sẽ tăng lên. Một AVS bị slashing hoặc tài sản bị mất chốt có thể làm nhiều AVS khác điêu đứng.

Một nhà đầu tư thiên thần sung mãn trong các dự án Solana nói rằng anh ấy chưa đầu tư vào bất kỳ team restaking nào. Khi được hỏi tại sao, anh ta trả lời một cách táo bạo:

“Chỉ tranh luận khi restaking tiền điện tử bùng nổ trong không gian tiền điện tử”.

Latest news:

Latest news:

Shop

Shop